Проект Закона

«О внесении изменений в Налоговый кодекс Украины и некоторые другие законодательные акты Украины» № 8521, поданный Кабмином в Верховную Раду 16 мая, — результат компромисса бизнеса и власти. Этот компромисс предусматривает определенные уступки с обеих сторон.

Поэтому в целом позитивный законопроект все же не идеален — он содержит спорные нормы. Более того, некоторые положения вообще перечеркивают все плюсы нововведений для определенных видов деятельности. В принципе можно было бы надеяться, что изъяны будут исправлены в ходе доработки документа в парламенте. Однако представители предпринимательских объединений опасаются, что «улучшения» в ходе голосования законопроекта в ВР могут обернуться полным пересмотром достигнутых ранее договоренностей. Поэтому они попросили парламент рассмотреть документ в кратчайшие сроки и с минимумом правок. В правительстве и в провластных фракциях ВР пообещали принять закон уже до конца сессии. А вступить в силу он должен уже с

1 июля.

Расчет по порядку

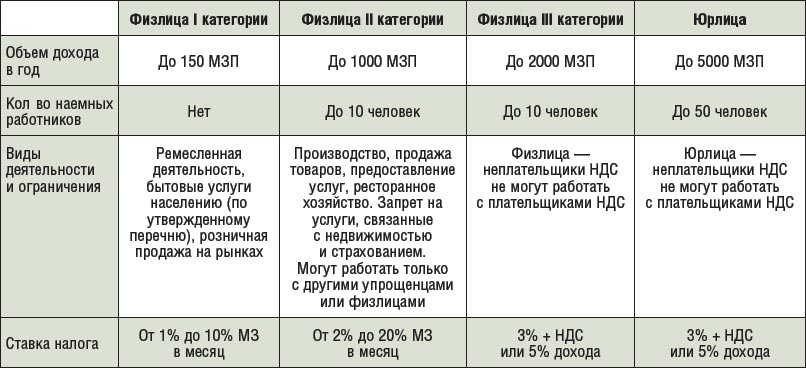

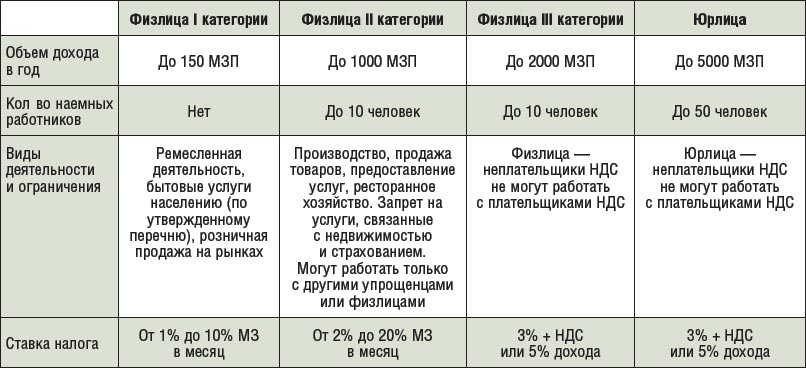

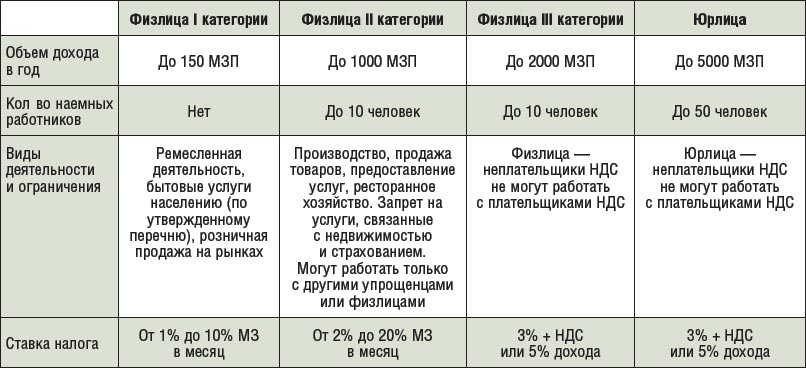

Законопроект предусматривает разделение упрощенцев-физлиц на три категории, а также предоставляет возможность работать на едином налоге юрлицам. Отнесение предпринимателей к определенной группе прежде всего зависит от уровня годового дохода, который теперь будет установлен не в фиксированных суммах, а в минимальных заработных платах (МЗП). Также критериями для отнесения того или иного упрощенца к определенной группе будет количество наемных сотрудников и вид его деятельности. От уровня зарплат зависят и ставки налога первых двух категорий упрощенцев. При этом для расчетов берется МЗП, установленная законом на 1 января отчетного года (см. «Как поделили упрощенцев»).

Так, физлица с годовым доходом до 150 МЗП (141,15 тыс. грн), которые занимаются ремеслом, торговлей на рынках, предоставляют бытовые услуги, будут платить до 10% МЗП (94,1 грн) в месяц. Но они не смогут привлекать наемных работников. По сути, данная норма заменяет фиксированный налог. Вторая группа — производители и реализаторы товаров и услуг, в том числе в сфере ресторанного хозяйства, оборот которых не превышает 1000 МЗП (941 тыс. грн), а количество персонала — 10 человек. Ставка налога для них будет до 20% МЗП (188,2 грн). При этом таким предпринимателям позволено работать исключительно с населением и другими упрощенцами, но запрещено работать с юрлицами, находящимися на общей системе налогообложения. Неплохо то, что упрощенцев первой и второй групп предлагается освободить от уплаты налога на время отпуска (один месяц в году) и на время документально подтвержденного больничного длительностью более месяца. Отметим, что данным предпринимателям предполагается разрешить уплачивать налог как помесячно, так и за весь налоговый период (год для первой группы и квартал для второй). По мнению управляющего партнера юридической и бухгалтерской компании 4Business Игоря Забуты, это может привести к злоупотреблениям со стороны налоговых органов — они могут превратить право в обязанность.

Физлица, доход которых не превышает 2000 МЗП (1,882 млн грн) и у которых работает до 10 сотрудников, а также юрлица с доходом до 5000 МЗП (4,705 млн грн) и количеством сотрудников до 50, могут платить единый налог в размере 3% от дохода + НДС, или 5% дохода без НДС. А для реализаторов продукции собственного производства этой группы предлагается установить налог в размере половины упомянутых ставок. Правда, в законопроекте четко не определено, что именно стоит считать «продукцией собственного производства». А вольная трактовка этого понятия также может привести к злоупотреблениям.

«Разделение физлиц-предпринимателей на эти группы позволит эффективнее использовать механизм упрощенной системы налогообложения, физлица смогут самостоятельно оценить все преимущества и недостатки от увеличения объемов производства товаров и услуг», — считает управляющий партнер юридической фирмы «Гвоздий и Оберкович» Валентин Гвоздий.

Кроме того, законопроектом предлагается ввести краткосрочное свидетельство плательщика налога при несистематических продажах. Такое свидетельство может приобрести лицо, которое занимается продажами не более 15 дней в месяц четыре раза в году. При этом такая деятельность должна осуществляться самостоятельно, без привлечения наемных работников, а стоимость единоразово продаваемых товаров не должна превышать 25 МЗП. Ставка налога — 1% МЗП за каждый рабочий день. «Краткосрочное свидетельство налогоплательщика станет более эффективным инструментом, чем налог на промысел для тех, кто торгует время от времени», — говорит Валентин Гвоздий.

Кому вершки, а кому корешки

Впрочем, все так замечательно только на первый взгляд. При более тщательном изучении законопроекта можно обнаружить и подвохи. В частности, определение максимального дохода и ставок налога для упрощенцев в МЗП, а не в фиксированных суммах должно бы привязать эти показатели к экономической ситуации в стране в тот или иной период. Но здесь кроются и риски. По словам народного депутата Ксении Ляпиной, МЗП все-таки является социальным показателем, а потому не совсем объективным. Последствия могут сказаться уже в следующем году. Несмотря на то что существенного роста экономики ожидать не приходится, в канун парламентских выборов у власти будет соблазн поднять социальные стандарты, в том числе и МЗП. То есть автоматически вырастут ставки налога для предпринимателей первой и второй групп, в то время как их доходы вряд ли увеличатся.

Проблемы могут вызвать и разные подходы к определению доходов и ставок единого налога для второй и третьей групп единщиков. Скорее всего, эти нормы будут наиболее востребованы в торговле — бизнесе с большим оборотом, но ограниченными заработками. При этом если выручка упрощенца не превышает 1 млн грн, такой предприниматель сможет платить налог в сумме около 200 грн/месяц, или 2400 грн в год. Если же его оборот хоть немного превысит упомянутую сумму, ему придется платить 5% от дохода, т. е. от 50 тыс. грн в год (в 20 раз больше). В такой ситуации, во-первых, у налоговой появляется стимул правдами или неправдами насчитать торговцу оборот, превышающий 1 млн грн; во-вторых, такой упрощенец станет совершенно неконкурентоспособным по сравнению с коллегой, оборот которого немного недотянул до миллиона. То есть в данном случае создаются серьезные предпосылки для злоупотреблений налоговиков.

Уже сегодня предметом дискуссии предпринимателей стало положение законопроекта, которым предлагается освободить пенсионеров и инвалидов от уплаты единого социального взноса (ЕСВ). Положение вроде бы позитивное и логичное. Ведь такие лица либо уже заработали себе на пенсию, либо заботу об их материальном обеспечении взяло на себя государство. Однако, с другой стороны, по словам Ксении Ляпиной, эта норма вредит конкуренции в предпринимательской среде. Ведь получится, что фискальная нагрузка на упрощенца-пенсионера будет составлять 100 грн в месяц, в то время как на его коллегу трудоспособного возраста, который работает через дорогу, — 460 грн (единый налог + ЕСВ). «А что делать 70% предпринимателям, которые не являются ни пенсионерами, ни инвалидами? Они будут себя считать обманутыми», — говорит Ксения Ляпина. Примечательно, что авторы законопроекта оставили право пенсионерам и инвалидам уплачивать ЕСВ по собственному желанию, так сказать, из солидарности. «После принятия законопроекта такие лица смогут уплачивать единые взносы в случае добровольного (на договорной основе) участия в системе социального страхования, — отмечает партнер ЮК «Ващенко, Бугай и Партнеры» Владимир Ващенко. — Только, думаю, не найдется пенсионеров и инвалидов, желающих добровольно участвовать в такой системе».

Поэтому упрощенцы настаивают на необходимости уменьшить ставку ЕСН хотя бы для предпринимателей первой категории с 34,7% до 18% МЗП. Однако пока это требование не было учтено авторами законопроекта, хотя они и обещали его принять во внимание.

Главное — маневры

Пожалуй, самой большой уступкой бизнесу, на которую пошло правительство, было объявлено исключение из Налогового кодекса скандального п. 139.1.12 ст.139, согласно которому упрощенцы фактически утратили право работать с плательщиками НДС. Юрлица не могли относить на затраты оплату товаров, поставляемых единщиками, а соответственно, лишались права на налоговый кредит. Итак, норму исключили. Но ситуацию это вряд ли кардинально изменит. Проектом закона предусмотрено, что упрощенцы первой и второй групп имеют право работать исключительно с такими же упрощенцами или с населением, то есть вообще не имеют права работать с юрлицами. А физлицам, отнесенным к третьей группе, а также юрлицам — плательщикам единого налога предлагается позволить работать с юрлицами на общей системе налогообложения только в случае регистрации в качестве плательщиков НДС. «Предприниматели, которые сотрудничают с юрлицами, должны понять, что им придется вести подробный учет на основании первичных документов, то есть заключать и фиксировать договоры, движение средств и, скорее всего, осуществлять безналичные расчеты», — отмечает Ксения Ляпина. А для работы с наличкой, вероятнее всего, придется устанавливать кассовые аппараты. Хотя в законопроекте и предусматривается, что упрощенцы не используют РРО, в положениях действующего НК определено, что прием наличных средств обязательно требует применения РРО. Как будут эти нормы согласованы на практике, скорее всего, в ближайшее время разъяснит ГНСУ. При этом не стоит забывать, что чем больше учета и отчетности — тем больше поводов у фискалов для проверок, штрафов и поборов.

Также следует обратить внимание на то, что хоть упрощенцев, работающих с юрлицами на общей системе налогообложения, и обязали регистрироваться плательщиками НДС, на практике реализовать это требование будет непросто. Согласно данной норме, единоналожнику достаточно заключить сделку с любым плательщиком НДС на любую сумму и автоматически он должен быть зарегистрирован плательщиком этого налога. Но одновременно предусмотрено, что такая регистрация осуществляется на условиях раздела 5 НК. А там сказано, что плательщиком НДС можно зарегистрироваться в добровольном порядке, если субъект хозяйственной деятельности проработал минимум год и половина его контрагентов были плательщиками НДС, или в обязательном порядке — если его оборот за прошлый год превысил 300 тыс. грн и 50% контрагентов — плательщики НДС. Но на сегодняшний день даже тем, кто соответствует указанным критериям, зарегистрироваться эндээсниками достаточно проблематично. То есть снова возникнет ситуация, когда предприниматель обязан стать плательщиком НДС, но сделать это без использования сомнительных схем просто не сможет.

Золотая середина

Впрочем, участники переговоров с правительством своей работой довольны. Глава правления Всеукраинского объединения предпринимателей малого и среднего бизнеса «Фортеця» Оксана Продан отмечает, что зарегистрированный проект — это документ, который был отработан предпринимателями совместно с властью. И в нем найдена золотая середина. «Этот законопроект дает возможность работать всем предпринимателям, — говорит она. — По большому счету правительство услышало наши аргументы». Однако говорить о том, что этот законопроект окончательный, пока рано. На стадии его обсуждения в ВР у депутатов может появиться искушение отредактировать проект. Оксана Продан сомневается в том, что в процессе обсуждения законопроекта в парламенте он может измениться в лучшую сторону. «Я бы очень не хотела, чтобы депутаты этот документ «улучшали», — подчеркивает она.

По материалам:

kontrakty.ua,

buhgalter911.com

Кроме того, законопроектом предлагается ввести краткосрочное свидетельство плательщика налога при несистематических продажах. Такое свидетельство может приобрести лицо, которое занимается продажами не более 15 дней в месяц четыре раза в году. При этом такая деятельность должна осуществляться самостоятельно, без привлечения наемных работников, а стоимость единоразово продаваемых товаров не должна превышать 25 МЗП. Ставка налога — 1% МЗП за каждый рабочий день. «Краткосрочное свидетельство налогоплательщика станет более эффективным инструментом, чем налог на промысел для тех, кто торгует время от времени», — говорит Валентин Гвоздий.

Кроме того, законопроектом предлагается ввести краткосрочное свидетельство плательщика налога при несистематических продажах. Такое свидетельство может приобрести лицо, которое занимается продажами не более 15 дней в месяц четыре раза в году. При этом такая деятельность должна осуществляться самостоятельно, без привлечения наемных работников, а стоимость единоразово продаваемых товаров не должна превышать 25 МЗП. Ставка налога — 1% МЗП за каждый рабочий день. «Краткосрочное свидетельство налогоплательщика станет более эффективным инструментом, чем налог на промысел для тех, кто торгует время от времени», — говорит Валентин Гвоздий.

UA

UA EN

EN RU

RU